Planung

Gründung

Wachstum

Du bist hier

Mit einem innovativen Service wird die eigene Bonität zu prüfen ein Kinderspiel und das ggf. sogar kostenlos.

Für einen Unternehmer ist es unerlässlich, die Bonität zu prüfen (sowohl die eigene Bonität als auch die Kreditwürdigkeit fremder Unternehmen) und im Blick zu behalten. Lieferanten, Kunden sowie Banken machen eine Vielzahl ihrer Entscheidungen von der Frage abhängig, ob Sie zahlungsfähig oder kreditwürdig sind. Und auch Sie als Unternehmer möchten wissen, mit wem Sie es im täglichen Geschäft zu tun haben. Mit einer schlechten Bonität wird es schwierig, einen Kredit zu bekommen, Zahlungsziele auszuhandeln oder Lieferverträge zu vereinbaren. Sie sollten also regelmäßig Ihre Bonität prüfen, um herauszufinden, wie andere Unternehmer Ihre Zahlungsfähigkeit sehen und wie es um Ihre Geschäftspartner in Sachen Kreditwürdigkeit und Liquidität bestellt ist. Die Bonität zu prüfen kann ein sehr komplizierter Prozess sein, Sie können einen Berater beauftragen oder Software einsetzen.

Ihre eigene Bonität mit einer gratis Bonitätsprüfung zu checken ist nicht nur gut für Ihren Geldbeutel, sondern bringt auch einige weitere Vorteile mit sich:

Auf dieser Seite erfahren Sie alles, was Sie zum Thema eigene Bonität prüfen, Bonitätsprüfung und Bonitätsauskunft wissen müssen. Und vor allem beantworte ich Ihnen die Frage, die mir als Berater und Coach für Existenzgründer und Selbstständige am meisten gestellt wird: Mit welcher Software können Privatpersonen, Unternehmer und Selbständige ohne Risiko die Bonität prüfen und den eigenen Scorewert berechnen, welche kann ich empfehlen?

Als Bonität bezeichnet man grundsätzlich den Willen und die Fähigkeit eines Schuldners, seine Schulden zu begleichen. Sie umfasst also einerseits die Ausstattung mit finanziellen Mitteln, andererseits aber auch die Bereitschaft, seinen Zahlungsverpflichtungen regelmäßig nachzukommen. Viele kennen die Begrifflichkeit der Bonität von der Kreditvergabe bei Banken, die auf dieser Grundlage entscheiden, ob der Kunde kreditwürdig ist oder nicht. Und auch bei Mietern wird die Bonität vorausgesetzt, ehe der Vermieter einen Mietvertrag eingeht. Auch im geschäftlichen Umfeld werden Bonitätsüberprüfungen von Neukunden durchgeführt, um herauszufinden, ob diese willens und in der Lage sind, später ihre Rechnungen zu bezahlen.

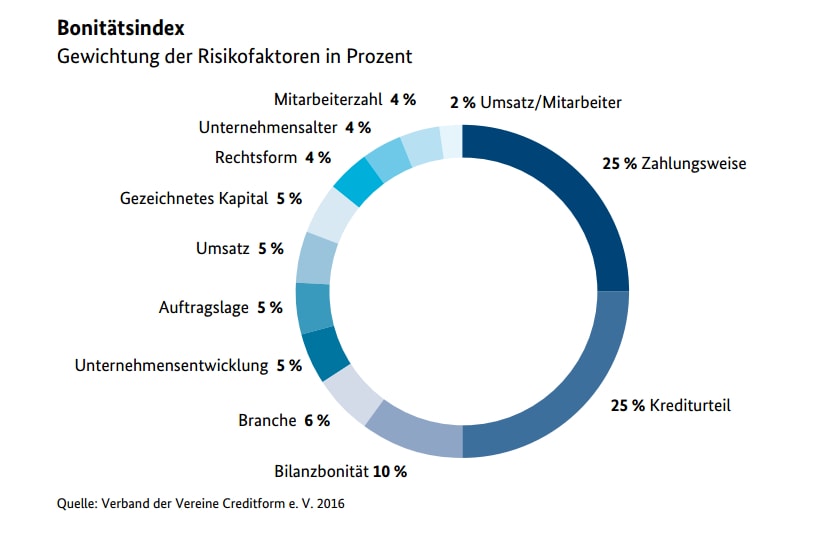

Die Schwierigkeit im geschäftlichen Umfeld ist, dass Sie im Regelfall über keine detaillierten Informationen zur finanziellen Lage Ihrer Kunden verfügen. Deshalb gibt es Auskunfteien wie die SCHUFA oder Creditreform, die Daten über Privatpersonen und Unternehmen sammeln und speichern, die der Beurteilung der Bonität dienen. Diese Daten kann jeder Unternehmer abfragen und sich so einen Überblick über die Kreditwürdigkeit des Neukunden verschaffen. Hierfür wird gewöhnlich ein Bonitätsindex herangezogen. Diese in Zahlen ausgedrückte Bonität wird als Indikator für die Kreditwürdigkeit herangezogen.

Eine Bonitätsabfrage können Sie über eine Auskunftei oder Wirtschaftsauskunftei durchführen lassen. Durch Ihre Abfrage erhalten Sie den Bonitätsindex mit entsprechender Erläuterung, eine Einschätzung der Ausfallwahrscheinlichkeit sowie weitere Informationen und Analysen. Sie müssen sich vor der Abfrage entscheiden, ob Sie mehr über ein Unternehmen oder eine Privatperson erfahren möchten, denn dabei handelt es sich um zwei unterschiedliche Produkte. Sie unterscheiden sich einerseits durch den Preis, andererseits aber auch durch den Umfang. Informationen wie die Branche, die Auftragslage oder die Bilanzbonität können bei Privatpersonen nicht erhoben werden, dementsprechend ist die Auskunft hier deutlich weniger umfangreich.

Jede qualifizierte Bonitätsabfrage kostet Geld – mitunter viel Geld. Während sich die Kosten für die Abfrage im B2C-Bereich mit unter 1 Euro meistens stark in Grenzen halten, ist die Abfrage zu Geschäftskunden deutlich teurer. Mehr dazu lesen Sie in meinen Artikeln zur SCHUFA und zu Bürgel und Creditreform. Angesichts dieser Kosten stellt sich die Frage, wann es Sinn macht, seine Kunden zu überprüfen und wie oft man dies tun sollte.

Ob sich eine Bonitätsprüfung lohnt, sollten Sie anhand des Auftragswertes klassifizieren. Je höher der Rechnungsbetrag bzw. Auftragswert ist, desto wichtiger ist die Prüfung. Es muss nicht zwingend jeder Kunde überprüft werden, aber gerade bei größeren Aufträgen sollten Sie stets auf Nummer sicher gehen. Eine gute Anlaufstelle, bei der Sie aktuelle Bonitätsdaten zu Ihren Kunden finden, ist beispielsweise Firmenwissen.de. Insbesondere dann, wenn zwischen zwei Aufträgen eine längere Zeitspanne liegt, sollten Sie später eine erneute Überprüfung in Betracht ziehen. Dasselbe gilt, wenn Ihnen Gerüchte über Zahlungsschwierigkeiten des Kunden zu Ohren kommen oder Sie aus anderen Gründen ein schlechtes Gefühl zu einem suspekten Kunden haben.

Die Auskunfteien beziehen ihre Einträge zu einem Teil aus eigenen Recherchen. Ein großer Teil der Datenbestände resultiert aber auch aus den Meldungen der Mitglieder. Sie können positive ebenso wie negative Erfahrungen (Negativmerkmale wirken sich Nachteilig auf die Bonität aus.) mit einem Kunden an die Auskunftei melden. Diese werden wiederum anderen Mitgliedern im Rahmen ihrer Abfragen zur Verfügung gestellt. Durch negative Eintragungen verschlechtert sich der Bonitätsindex des Kunden und damit auch seine Kreditwürdigkeit.

Wenn Sie sich mit der Bonität Ihrer Kunden auseinandersetzen, sollten Sie auch Ihre eigenen gespeicherten Daten überprüfen. Sie haben laut § 34 BDSG das Recht, einmal pro Jahr bei den Auskunfteien kostenfrei eine Selbstauskunft (Lesen Sie mehr zur Selbstauskunft, welche von Banken gefördert werden!) anzufordern. Sie ist nicht annähernd so ausführlich wie eine normale, kostenpflichtige Bonitätsauskunft, denn sie enthält keine Analysen oder Interpretationen. Aber Sie erhalten einen Überblick darüber, wie Ihr Bonitätsindex aussieht und ob negative Einträge vorhanden sind. Da längst nicht alle Unternehmen daran denken, eigentlich erledigte negative Einträge löschen zu lassen, sollten Sie diese Selbstauskunft regelmäßig bei den größeren Auskunfteien anfordern und zu überprüfen. Nur so können Sie sicherstellen, dass Ihnen falsche Einträge beim Eingehen neuer Geschäftsbeziehungen nicht unnötigerweise das Leben schwer machen.

Auskunfteien bedienen sich zusätzlich eines Bonitätsindexes, um die Bonität von Kunden zu klassifizieren. In diesen Index fließen verschiedenste Risikofaktoren ein, beispielsweise:

Aus dem errechneten Bonitätsindex können Sie auf die Bonität schließen. Bei Creditreform gelten beispielsweise folgende Abstufungen:

Bonitätsindex | Bonität |

100 – 149 | ausgezeichnete Bonität |

150 – 199 | sehr gute Bonität |

200 – 249 | gute Bonität |

250 – 299 | mittlere Bonität |

300 – 349 | schwache Bonität |

350 – 499 | sehr schwache Bonität |

500 | mangelhafte Bonität |

600 | ungenügende Bonität |

Das Gegenstück der SCHUFA ist der sogenannte SCHUFA-Score. Je besser der Index ist, desto größer auch die Wahrscheinlichkeit, dass Ihre Rechnungen später auch bezahlt werden. Garantien gibt es jedoch nicht.

Die eigene Bonität prüfen und das auch noch kostenlos oder eine Bonitätsprüfung von Dritten gratis durchzuführen ist zwar sehr gefragt, aber auch sehr umfangreich. Der Grund dafür ist einfach: Die gigantische Datenmenge, die für eine lückenlose Erfassung möglichst vieler Privatpersonen und Unternehmen in Deutschland notwendig ist, geht mit einem enormen Erfassungs- und Pflegeaufwand einher. Würden die dafür entstehenden Kosten nicht über Mitgliedsbeiträge oder Abfragegebühren finanziert werden, müsste der Anbieter alternative Finanzierungsmethoden finden, z.B. den Adressverkauf oder Werbung. Dies wäre aber wohl kaum im Interesse der Mitglieder. Wer jedoch nur wenige Daten zur eigenen Bonität benötigt, der ist mit kostenlosen Diensten zur eigenen Bonität prüfen zunächst gut bedient.

Seien Sie sich dessen bewusst, dass die Auskunfteien keinen einheitlichen Datenbestand haben. Es kann also passieren, dass z. B. bei der SCHUFA mehr Negativeinträge über Sie gelistet sind und sich Ihr Geschäftspartner mit dem SCHUFA-Score oder einer Information von Creditreform ein anderes Bild macht. Die eigene Bonität mit dem Bonitätsscore zu ermitteln dient deshalb in erster Linie als ungefähre Richtlinie dafür, wie Ihre Bonität wahrscheinlich von außerhalb wahrgenommen wird – die Werte anderer Auskunfteien werden im Regelfall leicht abweichen.

Der Score drückt Ihre Bonität in Zahlen aus. Je höher der Wert ist, desto zahlungsfähiger sind Sie, umso höher ist Ihre Kreditwürdigkeit. Ein Score von 532 bedeutet beispielsweise eine gute bis sehr gute Bonität und somit gute Chancen auf attraktive Kreditkonditionen. Je weiter die Einstufung in den rötlichen Bereich hineinragt, desto unattraktiver sind Sie als Vertragspartner, da es in der Vergangenheit offenbar bereits Unregelmäßigkeiten in Ihrem Zahlungsverhalten gegeben hat oder andere Aspekte (z. B. Anfragen von Gläubigern, Anschriftdaten) Ihre Bonität verschlechtern.

Wenn Sie bereits eine gewisse Zeit lang angemeldet sind, können Sie in Ihrem Account auch Ihre Score-Historie verfolgen und sehen so negative Veränderungen sofort. Dies kann helfen, ungerechtfertigte negative Einträge zeitnah aufzuspüren und – soweit möglich – aus der Welt zu schaffen.

Sie können außerdem Ihre eigene Bonität mit dem anderer Menschen vergleichen, beispielsweise über folgende Kriterien:

Was eindeutig fehlt, sind jedoch detaillierte Angaben über die vorhandenen Negativ- und Positiveinträge sowie Informationen über die konkrete Berechnung des Score-Werts. Deshalb kann der Score Kompass zwar einen ersten Überblick über die eigene Bonität geben – gibt es aber negative Tendenzen, kommen Sie nicht darum herum, eine detailliertere Bonitätsprüfung von einer kostenpflichtigen Auskunftei anzufordern.

Die Kreditwürdigkeit - auch als Bonität bezeichnet - gibt potentiellen Gläubigern eine Information darüber, inwiefern ein Schuldner die einzugehenden Verbindlichkeiten inklusive eventueller Zinsen voraussichtlich zurückzahlen kann und will. Dies Kreditwürdigkeit stellt so einen Anhaltspunkt für die Einschätzung des Risikos dar, das ein Gläubiger bei der Vergabe eines Kredites eingehen wird. Eine hohe Kreditwürdigkeit bezeichnet demzufolge eine geringe Ausfallwahrscheinlichkeit der Verbindlichkeit.

Da die Kreditwürdigkeit sowohl bei Kunden als auch bei Ihnen als Unternehmer selbst eine sehr wichtige Rolle und ein Fundament helles Entscheidungskriterium darstellt, habe ich im folgenden die häufigsten Fragen zur Kreditwürdigkeit meiner Leser zusammengetragen und beantwortet.

Insbesondere Banken und andere Kreditinstitute müssen vor der Vergabe eines Kredites die Bonität eines Kunden systematisch ermitteln, um das Kreditrisiko professionell einschätzen zu können. Sie sind in Deutschland zu einer laufenden Überprüfung der Bonität ihrer Schuldner durch das Kreditwesengesetz (KWG) und die Solvabilitätsverordnung (SolVV) verpflichtet. Werden die erforderlichen Unterlagen durch den Schuldner nicht zur Verfügung gestellt, berechtigt dies das Kreditinstitut zur Kündigung der Verbindlichkeit.

Die Kreditwürdigkeitsprüfung, die eine Einschätzung der Kreditwürdigkeit einer natürlichen oder juristischen Person darstellt, umfasst sowohl die persönliche Bonität - eine Auskunft über die Zuverlässigkeit des potentiellen Schuldners und dessen voraussichtliche Bereitschaft, die aufgenommenen Schulden zu bedienen -, als auch die wirtschaftliche Kreditwürdigkeit, aus der die voraussichtliche Zahlungsfähigkeit des Schuldners abgeleitet wird. Letztere wird in der Fachsprache auch als Kapitaldienstfähigkeit bezeichnet.

Hinsichtlich der Informationstiefe, die für die Einschätzung der Kreditwürdigkeit erforderlich ist, gibt es keine einheitlichen Kriterien. In der Regel wird diese jedoch mit der Kredithöhe korrellieren. Zu den Informationen, die für eine Einschätzung der Bonität herangezogen werden können, zählen unter anderem Bilanzen, Jahresabschlüsse und Kennziffern, die Auskunft über die Finanzlage des Unternehmens geben, sowie das in der Vergangenheit gezeigte Zahlungsverhalten.

Bereits Ende des 19. Jahrhunderts wurde versucht, die Kreditwürdigkeit eines Schuldners professionell einzuschätzen. Gewinnorientierte Ratingagenturen, wie zum Beispiel die Unternehmen Standard & Poor's und Moody's, ermitteln seither die Kreditwürdigkeit verschiedener Personen und Institutionen auf wirtschaftlich-statistischer Basis. Sie stellen ihre Ergebnisse potenziellen Gläubigern entgeltlich zur Verfügung. Die Kreditwürdigkeit wird in Ratings oder Scores ausgedrückt, die verschiedene Abstufungen der Bonität abbilden. Sie reichen in der Regel von AAA (hervorragende Bonität) bis D (Zahlungsausfall wahrscheinlich). Dies sind jedoch keine absoluten Werte, sondern ermöglichen die Darstellung einer Rangordnung innerhalb potenzieller Schuldner. Lesen Sie hier zu Sicherheiten!

Wer in verleumderischer Absicht die Kreditwürdigkeit eines Schuldners herabzusetzen versucht (Gefährdung des Kredites), wird strafrechtlich verfolgt und ist dem Geschädigten zum Schadensersatz verpflichtet. (§ 187 Strafgesetzbuch und § 824 Bürgerliches Gesetzbuch).

Neben den klassischen Auskünften (Schufa, Creditreform) drängen immer mehr Internetportale auf den Markt, die ebenfalls Bonitätsauskünfte gewähren. Das Problem bei der reinen Onlineauskunft ist, dass sie die Quelle ihrer Datenerhebung recht unterschiedlich oder nur sehr allgemein angeben oder auch gar nicht. Der Unternehmer muss vor dem Auskunftsersuchen nachforschen, woher die erhobenen Daten stammen und einschätzen, wie aktuell und zuverlässig die Auskünfte sind. Einige Onlineportale wollen wir Ihnen nachfolgend kurz vorstellen.

Durch eine gute Bonität wird die Kreditvergabe fast automatisch positiv beeinflusst. Da der Zahlungsausfall auf dieses Weise für die Bank reduziert wird, steigt für den Kreditnehmer bei einer Kreditanfrage die Chance auf Gewährung eines Darlehens. Der Kreditnehmer sollte daher alles tun, um seine Bonität zu steigern, das kann am besten durch die Steigerung der Liquidität geschehen, lesen Sie dazu den verlinkten Beitrag!

Wie bereits beschrieben, macht es vor allem bei größeren Aufträgen bzw. Neukunden Sinn, im Vorfeld deren Bonität zu prüfen. Unabhängig davon, ob Sie bereits ein gewisses finanzielles Polster aufgebaut haben oder nicht, wollen Sie schließlich immer Ihr Geld erhalten. Um einschätzen zu können, ob Ihr potenzieller Kunde seinen Verpflichtungen auch nachkommen wird, haben Sie grundsätzlich zwei Möglichkeiten: Sie fragen selbst bei verschiedenen Auskunfteien, wie Schufa oder Creditreform an. Oder Sie nehmen einen Dienstleister in Anspruch, der Ihnen gesammelt die Daten zur Verfügung stellt, sprich Sie beauftragen eine Detektei oder ähnliches.

Falls Sie selbst die Bonität Ihrer Kunden prüfen wollen, so können Sie auf Auskunfteien wie eben Schufa usw zurückgreifen. Dazu registrieren Sie sich bei den einzelnen Firmen und erhalten gegen Bezahlung die gewünschten Informationen. Manchmal werden die Informationen unmittelbar zugänglich gemacht, manchmal dauert es eine gewisse Zeit. Wer als Unternehmer bei der Schufa die Bonität im B2B Bereich abfragen möchte, hat dazu zwei Möglichkeiten:

Eine Einzelabfrage bei Creditreform kostet um die 200,- Euro. Sie können auch für ungefähr 20 Euro eine Bankauskunft von Ihrem Kunden einholen. Natürlich wird Ihnen jedoch die Bank keine Kontostände usw. weitergeben, sondern nur allgemeine Informationen, wie zum Beispiel, wie lange die Kundenbeziehung besteht und Formulierungen wie “eine sehr hohe Kreditwürdigkeit”.

Interessante Frage, schließlich soll es ja auch so etwas wie “Datenschutz” geben. Die kurze Antwort lautet: Überwiegt Ihr wirtschaftliches Interesse als Verkäufer, dann benötigen Sie keine Einverständniserklärung. Konkret heißt das, dass eine Bonitätsprüfung ohne Einwilligung dann gesetzlich möglich ist, wenn Sie in Vorleistung gehen. Das trifft zum Beispiel bei Kauf auf Rechnung zu. Geht Ihr Kunde jedoch in Vorkasse, dann dürfen Sie ohne Einwilligung keine Bonitätsprüfung durchführen. Allerdings brauchen Sie, dass dann ja auch nicht mehr, da kein Zahlungsrisiko besteht.

Dienstleister nutzen natürlich ebenfalls die Daten verschiedener Auskunfteien. Ganz klassisch ist die Schufa Datenbank. Dazu werden jedoch auch weitere Auskunfteien angefragt wie zum Beispiel diese hier:

Die Liste ist keinesfalls abschließend, sondern nur eine grobe Übersicht der bekanntesten Anbieter. Zusätzlich greifen Dienstleister auch auf eigene Datenbestände zurück. Die Daten werden anschließend aufbereitet und an den Unternehmer weitergereicht. Danach sollte er in der Lage sein, eine Entscheidung anhand von Fakten treffen zu können.

| Bonitätsauskunft | Selber machen | Dienstleister beauftragen |

| Vorteile | Auskunfteien selbst festlegen | Kaum Arbeit |

| Geringere Kosten | Zeitersparnis, keine Registrierung bei verschiedenen Auskunfteien nötig | |

| Umfassendste Datenauskunft | ||

| Dienstleister bereitet Daten vergleichbar auf | ||

| Nachteile | Hoher Zeitaufwand | Höhere Kosten |

| Daten selbst vergleichbar machen |

Nutzen Sie einen Dienstleister, werden Gebühren in Höhe von circa 1.500 Euro netto anfallen. In der Regel handelt es sich dabei um einen Festpreis. Ich empfehlen Ihnen, im Vorfeld genau abzusprechen, welche Daten Sie benötigen. Sollten Sie häufiger Bonitätsermittlungen benötigen, dann sollten Sie ebenfalls nach Rabatten fragen. 1.500 Euro ist natürlich eine ganze Stange Geld. Daher sollten Sie das auch nur in Anspruch nehmen, wenn es das potentielle Geschäft auch hergibt.

Als Faustregel gilt: Je mehr Daten Sie möchten, desto teurer wird die Anfrage. Je weniger Auskünfte Sie benötigen, desto preiswerter.

Dafür erhalten Sie ausführliche Auskünfte von allen großen deutschen Auskunfteien. Zwar könnten Sie auch zum Beispiel nur bei der Schufa anfragen. Doch selbst bei der Schufa sind nicht alle Daten vorhanden. Gerade im B2B Bereich lohnt sich der Vergleich von mehreren Auskunfteien. Die ermittelten Daten werden im Anschluss für Sie vergleichbar aufbereitet.

Das ist abhängig vom Sitz des Unternehmens. Haben Sie direkten Zugang zur Schufa, erhalten Sie meist sofort online die Auskunft. Nutzen Sie einen Dienstleister werden Ihnen die Daten von deutschen Firmen innerhalb weniger Stunden zur Verfügung gestellt. Bei Bonitätsermittlungen von Firmen im Ausland dauert es bis zu 2 Tagen, je nachdem wo Ihr potentieller Neukunde seinen Hauptsitz hat.

Je nachdem, ob Sie die eigene Bonität prüfen möchten oder die Zahlungsfähigkeit mit samt Kreditwürdigkeit Ihrer Kunden, Lieferanten oder Geschäftspartner checken wollen. Ob Sie die Bonität Ihrer Kunden selber prüfen oder dafür einen Dienstleister beauftragen möchten: Der Preis, die Zuverlässigkeit und die Aussagekraft der Bonitätsprüfung hängt von vielen Faktoren ab. Für die eigene Bonitätsprüfung langt sicher vorerst ein kostenloser Dienst, Ihre Kunden sollten Sie jedoch mit einem kostenpflichtigen und umfangreichen Service prüfen lassen. Je nach der Menge der Prüfungen bieten sich Paketpreise oder Mitgliedschaft an.