Planung

Gründung

Wachstum

News

Zurück

Neuste Nachrichten

Du bist hier

Den Steckbrief als pdf-Download gibt es hier.

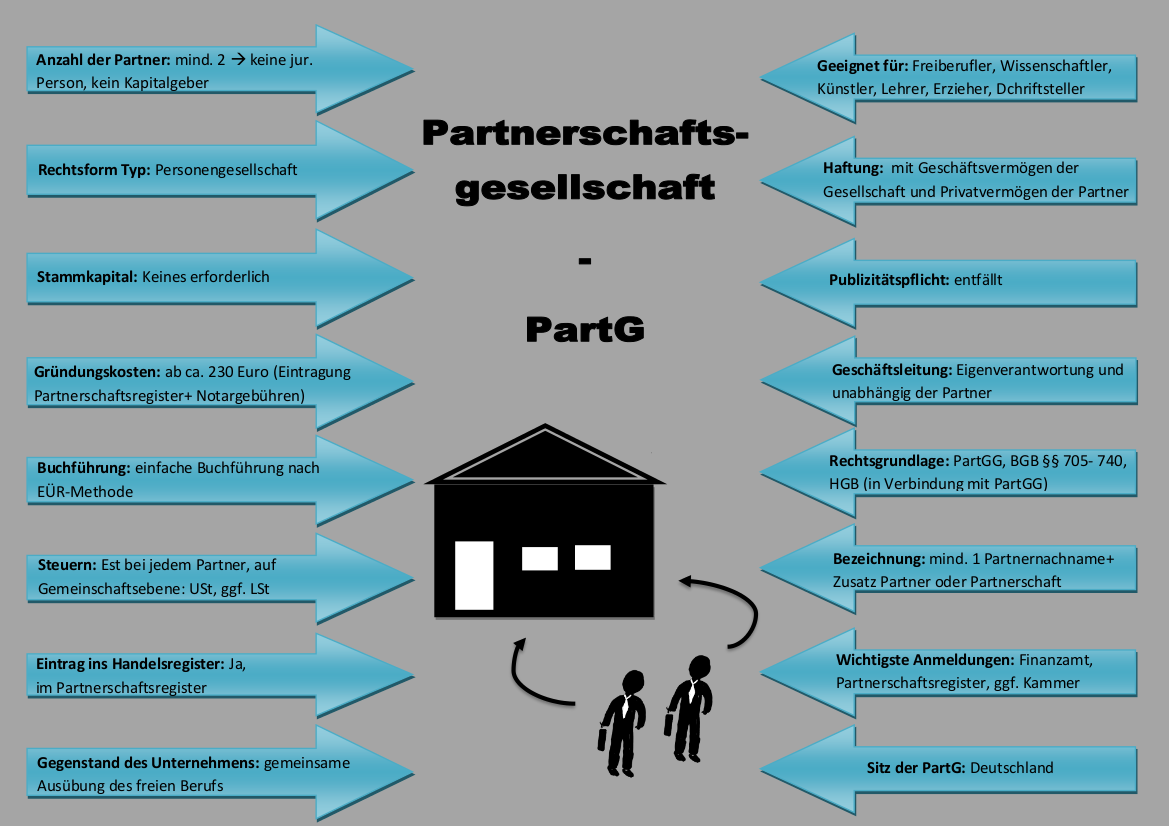

Die Partnerschaftsgesellschaft ist eine besondere Rechtsform, die ausschließlich die Angehörigen freier Berufe verwenden können. Hierzu zählen unter anderem:

Es handelt sich um den Zusammenschluss von mindestens zwei Freiberuflern, die jedoch nicht zwingend denselben Beruf ausüben müssen (z. B. Kanzlei mit Rechtsanwälten, Wirtschaftsprüfern und Steuerberatern).

Gewertet wird die Partnerschaftsgesellschaft als eine Personengesellschaft. Ziel ist es, mit wenig Aufwand eine rechtlich korrekte Partnerschaft von Freiberuflern zu ermöglichen. Dafür ist es nicht notwendig, ein Startkapital mitzubringen. Hier gibt es keine festen Vorgaben dazu, welches Mindeststartkapital die Parteien einbringen sollten.

Wichtige Informationen zur Gründung der Partnerschaftsgesellschaft im Überblick:

Wird die Partnerschaftsgesellschaft nicht ins Register eingetragen, entsteht sie nicht. Die Partner sind dann nicht in einer Partnerschaft, sondern in einer Gesellschaft bürgerlichen Rechts organisiert.

Wie hoch die Kosten für die Gründung ausfallen, hängt in erster Linie von der Anzahl der Partner abhängig. Die Eintragung in das Handelsregister kostet für bis zu drei Partner rund 100 Euro. Zusätzlich fallen Kosten für die notarielle Beglaubigung an.

Geht es um die Gründung einer Partnerschaftsgesellschaft, stehen viele verschiedene Formalitäten im Fokus, die unbedingt zu berücksichtigen sind. Die PartGG oder auch PartG, wie sie noch genannt wird, muss zwischen in das Partnerschaftsregister eingetragen werden. Erfolgt dieser Eintrag nicht, gilt sie auch nicht gegründet durch die teilnehmenden Freiberufler.

Zudem ist es notwendig, einen sogenannten Partnerschaftsvertrag bei dieser Gesellschaftsform aufzusetzen. Dieser sollte schriftlich erfolgen. Für die Eintragung in das Register besteht die Regelung, dass hier eine notarielle Beglaubigung vorliegen muss. Im Vertrag müssen die folgenden Punkte enthalten sein:

Wichtig: Die Vorschriften sehen vor, dass eine Anmeldung im Register nur durch alle Partner, die gründen, durchgeführt werden kann.

Grundsätzlich besteht eine freie Wahl, wenn es um die Wahl des Namens geht. Allerdings gibt es auch hier in dem Zusammenhang einige gesetzliche Vorgaben, die einzuhalten sind. So ist es notwendig, dass der Name der Partnerschaftsgesellschaft zumindest auch einen Partnernamen enthält. Zudem muss in der Bezeichnung vermerkt werden, dass es noch mehr Partner gibt, beispielsweise in Form von „und Partner“.

Bei der Partnerschaftsgesellschaft haften die Partner an und für sich gesamtschuldnerisch mit ihrem privaten Vermögen. Es gilt hier allerdings eine Besonderheit gegenüber anderen Rechtsformen mit unbeschränkter Haftung: Verursacht ein einzelner Partner aufgrund eines beruflichen Fehlers durch die Bearbeitung eines Auftrags einen Schaden, ist er auch alleine zur Haftung verpflichtet.

Zusätzlich gibt es in einigen Berufen die Möglichkeit, eine Haftungsbeschränkung in Anspruch zu nehmen. Dies ist dann realisierbar, wenn eine vorgeschriebene Berufshaftpflichtversicherung abgeschlossen wurde und dabei die gesetzliche Mindestversicherungssumme um einen bestimmten Faktor überschritten wurde (z. B. bei Anwälten 2,5 Mio. Euro statt 250.000 Euro). Die Partnerschaftsgesellschaft tritt dann als PartG mbB (Partnergesellschaft mit beschränkter Berufshaftung) auf. Diese Haftungsbeschränkung betrifft allerdings nur Verbindlichkeiten, die infolge von beruflichen Fehlern entstanden sind und auch hier nur für Vermögensschäden, siehe Vermögensschadenhaftpflichtversicherung.

Interessant ist die Frage, welche rechtlichen Vorgaben es in Bezug auf die Steuern und die Buchhaltung gibt. Natürlich ist es immer von Vorteil, wenn für eine Partnerschaftsgesellschaft ein Steuerberater in Anspruch genommen wird. Notwendig ist es aber grundsätzlich nicht. In Bezug auf die Gewerbesteuer besteht die gleiche Grundlage, wie sie auch für Freiberufler gilt. So ist die Partnerschaftsgesellschaft befreit von der Gewerbesteuer.

Es gibt derzeit keine rechtlichen Vorgaben dafür, dass eine Buchführung durchgeführt werden muss. Es ist ausreichend, sich auf die Einnahmen- und Überschuss-Rechnung zu konzentrieren.

Natürlich besteht die Option, dass es zu einer Auflösung der Partnerschaftsgesellschaft kommt. Die Basis dafür ist der Beschluss der Mitglieder, den Zusammenschluss nicht mehr fortzuführen. Die Rahmenbedingungen für eine Auflösung auf dieser Basis sollten im Vertrag festgehalten werden.

Es kann aber auch passieren, dass ein Insolvenzverfahren eröffnet wird. Da eine Haftung mit dem Privatvermögen erfolgt und der Gewinn normalerweise an die Partner ausgezahlt oder auch als Guthaben gespart wird, ist ein Insolvenzverfahren oft mit viel Aufwand verbunden.

Ebenfalls möglich ist es, dass einer oder mehrere Partner ausscheiden, weil dies bei der Partnerversammlung beschlossen wird, es zu einem Todesfall oder einem Verlust der Zulassung für den Beruf kommt. Je nachdem, wie viele Personen in der Partnerschaftsgesellschaft sind, kann unter diesen Umständen aber auch über eine Fortführung nachgedacht werden.

Die Auflösung erfolgt nach den rechtlichen Vorgaben. Auch hier ist es wieder notwendig, sich an das Register zu wenden und diese Information weiterzuleiten. Eine notarielle Beglaubigung über die Auflösung kann gefordert werden.

Die Partnerschaftsgesellschaft bietet die folgenden Vor- und Nachteile:

Vorteile | Nachteile |

|

|

Auf den ersten Blick klingt es, als würde sich die Partnerschaftsgesellschaft gerade für Freiberufler besonders anbieten. Inzwischen hat sich in Deutschland jedoch viel getan. Entscheiden sich mehrere Personen, sich zu einer Gesellschaft zusammenzuschließen, entscheiden sie sich meist für die Variante, bei der nur eine Beschränkte Haftungänotwendig ist, wie bei der GmbH oder auch bei einer Unternehmergesellschaft. Daher ist die Partnerschaftsgesellschaft in Deutschland kaum noch zu finden. Wer sich dennoch mit der Thematik beschäftigt, der kann möglicherweise einige Vorteile für sich nutzen, wie das flexible Gesellschaftsrecht oder auch den Aspekt, dass eine doppelte Buchführung nicht notwendig ist.

Eine wichtige Frage ist es, wer von den Partnern die Führung des Unternehmens erhält. Da es sich hier um einen Zusammenschluss von Menschen handelt, die in freien Berufen tätig sind, zeigt sich oft eine Verteilung der Führung als sinnvoll. So ist es möglich, die Aufgaben unter den Teilhabern aufzuteilen und dadurch die einzelnen Kompetenzen optimal zu nutzen. Vereinbarungen über die jeweiligen Aufgabenbereiche können auch vertraglich festgehalten werden.

Die Partnerschaftsgesellschaft ist keine Juristische Person, wie es bei einer Kapitalgesellschaft der Fall ist. Stattdessen handelt es sich um eine Personengesellschaft. Sie ist daher auch nicht bilanzierungspflichtig und muss zudem keine Gewerbesteuer zahlen. Das macht diese Form des Unternehmens für viele Personen nach wie vor attraktiv. Inzwischen nehmen die Personengesellschaften jedoch gerade aufgrund der Haftung eher ab.

Vor der Gründung ist es unbedingt zu empfehlen, sich mit den rechtlichen Grundlagen zu befassen, die sich auf diese Form des Zusammenschlusses beziehen. Die Regelungen finden Sie im PartGG sowie im BGB §§ 705 – 740. Ergänzend dazu können Sie auch einen Blick in das HGB werfen. Eine Beratung durch einen Anwalt sowie eine Unterstützung bei der Erstellung des Vertrages sind Hinweise, die der eigenen Absicherung dienen.

Aus dem Gewinn heraus wird an die Partner normalerweise ein Einkommen gezahlt. Dies bedeutet, dass auch Einkommenssteuer zu entrichten ist. Für die Entrichtung der Einkommenssteuer ist jeder Partner selbst zuständig. Er muss die Einnahmen aus der Partnerschaftsgesellschaft ganz normal mit einem möglichen Einkommen aus einer anderen Einnahmequelle versteuern. Umsatzsteuer sowie Lohnsteuer sind über die Gesellschaft selbst abzurechnen.

Es besteht durchaus die Möglichkeit, dass Sie im Gesellschaftsvertrag eine Laufzeit festhalten. Wann wäre das sinnvoll? Gehen wir davon aus, Sie möchten gerne mit einigen anderen Freien eine Partnerschaftsgesellschaft gründen, wissen aber nicht, ob diese wirklich Erfolg hat und ob Sie diese auf die Dauer führen möchten. Für alle Beteiligten kann es dann von Vorteil sein, ein Datum im Vertrag festzuhalten. An diesem Datum endet der Vertrag ganz einfach und kann entweder erneuert oder aber auch einfach stillgelegt werden. Dadurch sind Sie nicht auf die Dauer an den Vertrag gebunden.

Investition sind auch in dieser Form des Unternehmens oft einfach notwendig. Es kommt nun die Frage auf, durch wen diese getragen werden. Die Teilnehmer haften grundsätzlich mit ihrem privaten Vermögen. Es handelt sich dabei um eine unbeschränkte Haftung. Allerdings gibt es hier auch die rechtliche Sicherheit, dass eine Haftung nur durch die Partner erfolgt, die den Auftrag auch bearbeitet haben. Auf diese Weise soll verhindert werden, dass einzelne Partner, die von einem Auftrag möglicherweise gar nicht in Kenntnis gesetzt wurden, für diesen haften müssen. Die Bezeichnung für diese Thematik ist die „Handelndenhaftung“. Kommt es hier also zu Unklarheiten darüber, wer die Kosten tragen muss, kann sich auf diese Form der Haftung durch die Partner auch juristisch bezogen werden.

Torsten Montag ist seit 2004 als Chefredakteur inhaltlich für das Gründerlexikon verantwortlich. Er ist regelmäßig Interviewpartner sowie Gastautor von Fachbeiträgen externer Medien zum Thema Gründung und Selbständigkeit. Bevor er gruenderlexikon.de gegründet hat, war er als Steuerfachangestellter und Betriebswirt ua. bei PwC und einer Steuerkanzlei in Thüringen tätig.