Planung

Gründung

Wachstum

Du bist hier

Die Kleinunternehmerregelung erleichtert vieles – und weniger bürokratisch. Aber leider sind damit auch viele Unsicherheiten verbunden: Erfülle ich überhaupt die Voraussetzungen? Wie schreibe ich als Kleinunternehmer meine Rechnungen richtig? Welche Vorteile und Nachteile hat die Regelung für mich? Und was passiert, wenn ich die Umsatzgrenzen überschreite? In diesem Artikel beantworte ich Ihnen die wichtigsten Fragen zur Regelung und gebe Ihnen eine Entscheidungshilfe an die Hand.

Als Kleinunternehmer gelten selbstständig tätige Personen, deren Gesamtumsatz im vorangegangenen Jahr eine bestimmte Umsatzgrenze nicht überstieg.

Seit dem 1. Januar 2025 beträgt diese 25.000 EUR. Davor lag sie bei 22.000 EUR. Außerdem darf der voraussichtliche Umsatz im laufenden Jahr 100.000 EUR nicht übersteigen. Im Jahr 2023 und 2024 galten noch andere Grenzen.

Geändert wurde auch, dass bei Überschreiten der 100.000 EUR der Kleinunternehmer sofort in die Regelbesteuerung fällt.

Obendrein können Kleinunternehmer die Regelung seit dem 1. Januar 2025 auch grenzübergreifend im EU-Ausland in Anspruch nehmen.

Entscheidend ist hier der Begriff „Umsatz“, der nicht mit dem „Gewinn“ verwechselt werden darf. Wer Kleinunternehmer ist, darf keine Umsatzsteuer ausweisen und kann keine Vorsteuer beim Finanzamt geltend machen. Die Regelung findet sich in § 19 UStG. Die umsatzsteuerliche Kleinunternehmerregelung hat Vor- und Nachteile:

Die Regelung hat zum Ziel, für kleine Unternehmen den bürokratischen Aufwand zu senken, etwa in Zusammenhang mit der Umsatzsteuer und Vorsteuer. Sie wirkt sich konkret in diesen Bereichen aus:

Die Voraussetzungen für die Kleinunternehmerregelung sind eindeutig: Lag Ihr Umsatz im Vorjahr unter 25.000 EUR und überschreiten Sie im aktuellen Kalenderjahr nicht die Grenze von 100.000 EUR, so können Sie die Regelung als Unternehmer in Anspruch nehmen und müssen keine Umsatzsteuer ausweisen. Sobald Sie jedoch die 100.000 EUR Schwelle überschreiten, greift die Regelbesteuerung.

Es spielt dabei keine Rolle, ob Sie sich als Freiberufler anmelden oder als Gewerbetreibender selbstständig machen.

Kleingewerbetreibende sind durch die Kleinunternehmerregelung ein umsatzsteuerlicher Sonderfall. Da die Wahl der Rechtsform keine direkten Folgen in Sachen Umsatzsteuer nach sich zieht, kann ein Unternehmer prinzipiell jede beliebige Rechtsform nutzen, solange diese keine konkreten Umsatzgrenzen oder Mindestumsätze zur Folge hat. Damit können folgende Rechtsformen genutzt werden:

| Jahr | Jahresumsatzgrenze | |

|---|---|---|

| Vorjahresumsatz | Umsatz aktuelles Jahr | |

| 2019 | 17.500 € | 50.000 € |

| 2020 | 22.000 € | 50.000 € |

| 2021 | 22.000 € | 50.000 € |

| 2022 | 22.000 € | 50.000 € |

| 2023 | 22.000 € | 50.000 € |

| 2024 | 22.000 € | 50.000 € |

| 2025 | 25.000 € | 100.000 € |

Die aktuellen Grenzen von 25.000 EUR bzw. 100.000 EUR gelten seit dem Jahr 2025. Aber der Übersicht halber verlängern wir die obige Tabelle nicht mehr.

In jedem Fall führt der Kleinunternehmerstatus zu Ausgangsrechnungen ohne Umsatzsteuer (=Mehrwertsteuer). Welche Angaben auf diesen Rechnungen enthalten sein müssen, kann im Artikel zu Rechnung Pflichtangaben nachgelesen werden!

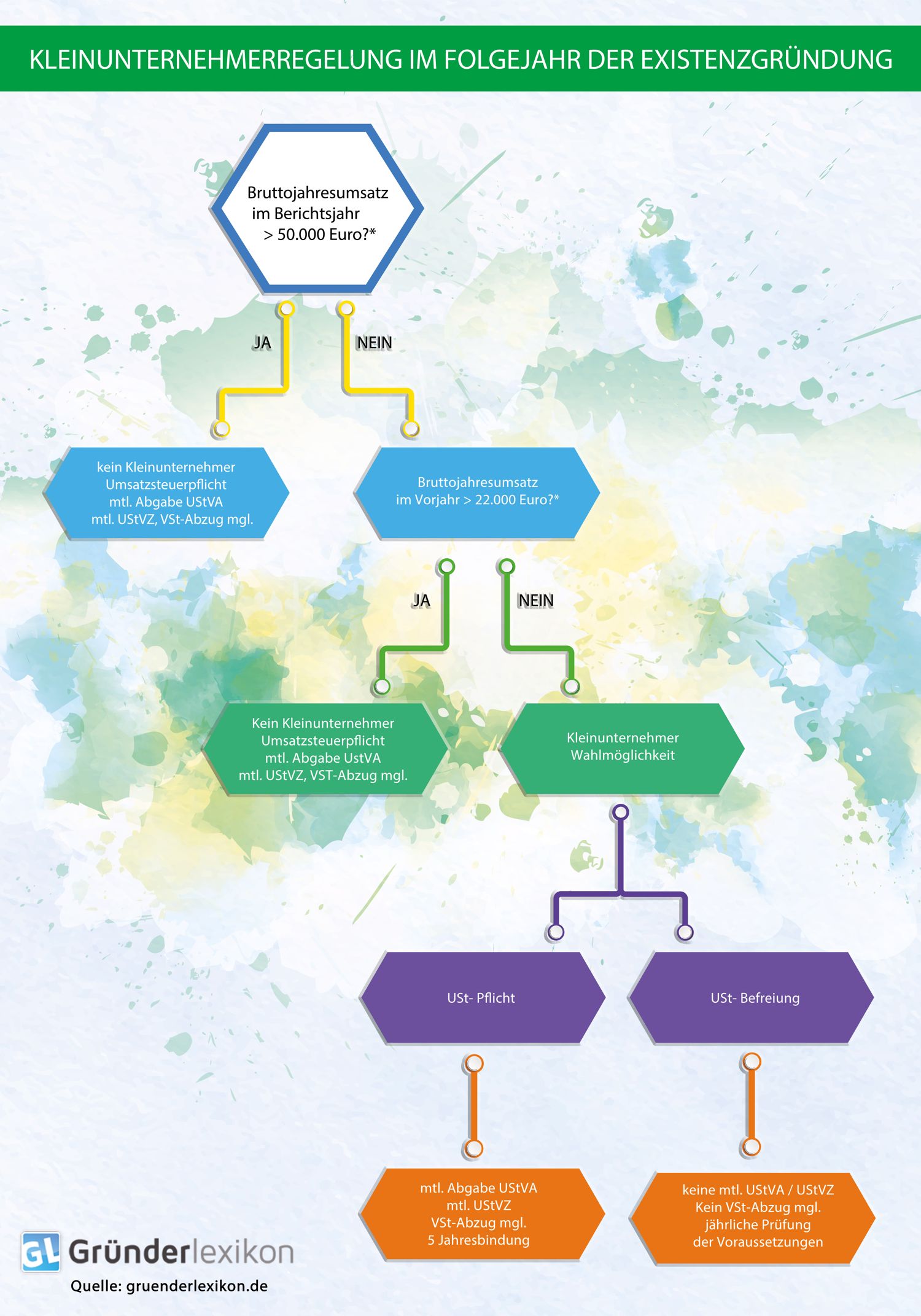

Mit folgende Infografik können Sie unseren Fragebogen nutzen und ihre Entscheidung treffen. Entscheiden Sie dabei, ob sie als Existenzgründer im Gründungsjahr sind oder als normaler Unternehmer im gewöhnlichen Geschäftsjahr, Kalenderjahr oder auch im Folgejahr!

In der Praxis fällt es vielen Existenzgründern schwer zu ermitteln, ob sie die Kleinunternehmerregelung in Anspruch nehmen können. Die folgenden Beispiele helfen Ihnen bei der Ermittlung der Umsatzgrenzen:

Seit dem 1. Januar 2025 gelten die oben genannten Grenzen auch, wenn Sie erst während des Jahres gründen. Das frühere Hochrechnen des anteiligen Umsatzes auf das Gesamtjahr ist weggefallen.

Herr Müller gründet sein Unternehmen im September und generiert bis Dezember einen Umsatz von 20.000 EUR. Das Finanzamt rechnet diesen Gesamtumsatz nicht mehr auf ein ganzes Kalenderjahr hoch.

Herr Müller bleibt mit dem Jahresumsatz auch für das nächste Jahr als Kleinunternehmer aktiv, sofern er das möchte. Hochgerechnet wäre dieser Umsatz bisher 60.000 EUR gewesen. Aber seit dem Jahr 2025 gibt es diese Regelung nicht mehr.

Herr Müller hat das erste Jahr erfolgreich gemeistert. Im zweiten Kalenderjahr kommt er auf einen Umsatz von 65.000 EUR. Er kann die Kleinunternehmerregelung auch im zweiten Jahr seiner Selbstständigkeit noch in Anspruch nehmen und die Regelbesteuerung umgehen.

Warum? Weil er im Vorjahr unter 25.000 EUR lag und im aktuellen Jahr unter 100.000 EUR liegt.

Aber für das nächste, das dritte Jahr seiner Selbstständigkeit, muss Herr Müller die Regelbesteuerung in Anspruch nehmen.

Anderes Szenario: Die Geschäfte laufen so gut, dass die Umsätze noch während des zweiten Jahres seines Unternehmertums die 100.000-EUR-Schwelle überschreiten. Herr Müller muss nun sofort zur Regelbesteuerung übergehen, auch mitten im aktuellen Kalenderjahr.

Das ist eine Neuerung seit dem Jahr 2025, die es vorher nicht gab.

Ein Unternehmer wird nur dann von der Umsatzsteuer befreit, wenn er nicht nur im aktuellen Kalenderjahr, sondern auch im Folgejahr die Voraussetzung des Umsatzsteuergesetzes erfüllt. Mit folgender Grafik können Sie das Kalenderjahr berechnen, welches zur weiteren Berechnung im Folgejahr genutzt wird.

Das hört sich alles noch an wie „böhmische Dörfer“? Erfahren Sie in meinem Seminar „Kleinunternehmerregelung verstehen“ kompakt und in nur 30 Minuten alles, was Sie zur Kleinunternehmerregelung wissen müssen. Entscheiden Sie noch heute, ob sie zu Ihnen passt!

Sofern Sie die Voraussetzungen erfüllen (Umsatzgrenze), nehmen Sie die Kleinunternehmerregelung in Anspruch, indem Sie beim steuerlichen Erfassungsbogen in Zeile 7.3 ein Kreuz machen. Den steuerlichen Erfassungsbogen erhalten Sie, sobald Sie ein Gewerbe anmelden oder dem Finanzamt formlos den Beginn einer freiberuflichen Tätigkeit melden.

Sie selbst können entscheiden, die Umsatzsteueroption zu nutzen und somit auf die Kleinunternehmerregelung zu verzichten. Sie gelten dann als umsatzsteuerpflichtiger Unternehmer, der den Vorsteuerabzug nutzen kann. Wenn Sie diesen Schritt gehen, sind Sie für fünf Jahre an diese Entscheidung gebunden. Der Verzicht auf die Kleinunternehmerregelung hat mehrere Vor- und Nachteile:

Vorteile | Nachteile |

|---|---|

|

|

Der Verzicht auf die Kleinunternehmerregelung lohnt sich für Sie besonders, wenn Sie in der Anfangsphase Ihrer Existenzgründung hohe Investitionen tätigen, weil Sie die Rechnungen als Vorsteuerabzug beim Finanzamt geltend machen können.

Regelbesteuerung oder Kleinunternehmerregelung? Nehmen Sie an meinem Kompaktseminar teil und erfahren Sie, welche Variante am besten zu Ihrer Situation passt!

Für die Beurteilung der Einhaltung der Grenzen zählt alleine der Umsatz, also ausschließlich die eingegangenen Zahlungen. Weder die Betriebsausgaben, jegliche Anschaffungen, Schulden noch der daraus ermittelte Gewinn sind relevant.

Bei der Einstufung, ob Sie als Kleinunternehmer tätig sein können oder nicht, sind die Gesamteinnahmen entscheidend, nicht die Differenz, die bei einer Differenzbesteuerung zugrunde gelegt wird. Ein Gebrauchtwagenhändler, der Autos im Wert von 35.000 EUR ankauft und für 55.000 EUR verkauft, kann kein Kleingewerbe betreiben, da nicht die Handelsspanne von 20.000 EUR zählt, sondern der Gesamtumsatz von 55.000 EUR. Dieser übersteigt die Umsatzgrenze der Kleinunternehmerregelung deutlich.

Ja, Sie müssen auch als Kleinunternehmer eine Steuererklärung beim Finanzamt abgeben. Allerdings können Sie eine vereinfachte Gewinnermittlung nach der Einnahmen-Überschuss-Rechnung (EÜR) durchführen. Es besteht keine Pflicht zur Abgabe einer Umsatzsteuervoranmeldung. Sie könnten aber verpflichtet sein, jährlich eine Umsatzsteuererklärung abzugeben, auf deren Basis das Finanzamt prüft, ob Sie weiterhin als Kleinunternehmer einzustufen sind.

Als Kleinunternehmer haben Sie keine speziellen Vorteile bei der Zahlung von Steuern. Sie müssen Ihr Einkommen genauso versteuern wie jeder andere Einzelunternehmer oder Selbstständige auch. Ihr Steuersatz richtet sich nach verschiedenen Faktoren wie dem Gesamteinkommen und individuellen Freibeträgen. Folgende Steuerarten sollten Sie generell beachten:

Wenn Sie als Kleinunternehmer auf einer Rechnung gesondert Umsatzsteuer ausweisen, dann müssen Sie diese auch an das Finanzamt abführen. Sollte es sich um ein Versehen handeln, dann können Sie die falsche Rechnung unmittelbar nach Ausstellung korrigieren. Grundlage hierfür ist § 14c Abs. 2 UStG.

Während Selbstständige, die der Umsatzsteuerpflicht unterliegen, in der Regel in ihren Rechnungen den Brutto- und Nettopreis sowie die Höhe und den Prozentsatz der Umsatzsteuer angeben müssen, ist das bei einer Rechnungsstellung nach der Kleinunternehmerregelung nicht notwendig.

Als Kleinunternehmer weisen Sie lediglich den Nettobetrag Ihrer Leistungen aus. Zudem muss Ihre Rechnung den folgenden Hinweis enthalten: „Nach § 19 UStG enthält diese Rechnung keine Umsatzsteuer.“ Andere Pflichtbestandteile einer Rechnung nach UStG wie Adresse, Rechnungsdatum oder Art und Umfang der Lieferung sind auch für Kleinunternehmer verpflichtend.

Sofern Ihre Umsätze die Grenzen nicht überschreiten, können Sie auch als Besitzer einer Photovoltaikanlage die Kleinunternehmerregelung nutzen. Das klappt aber nur, wenn alle Ihre gewerblichen oder selbstständigen Einnahmen die Umsatzgrenze nicht überschreiten. Diese Variante lohnt sich also selten für Selbstständige, wohl aber für Arbeitnehmer oder Rentner, die neben der Photovoltaikanlage keine weiteren gewerblichen Umsätze generieren.

Erwirbt ein Kleinunternehmer Waren aus einem anderen EU-Staat, so findet die Erwerbsbesteuerung erst beim Überschreiten der Erwerbsschwelle (derzeit 12.500 Euro pro Jahr) statt bzw. beim Verzicht auf die Erwerbsschwelle, vorher nicht. Sofern diese Grenze überschritten bzw. eben auf die Erwerbsschwelle von vornherein verzichtet wird, muss der Kleinunternehmer eine Umsatzsteuervoranmeldung abgeben. Vorsteuer darf er jedoch trotzdem nicht absetzen. In diesem Zusammenhang ist es auch möglich, eine USt-Identifikationsnummer zu beantragen.

Wichtig ist außerdem das sogenannte Reverse-Charge-Verfahren (§ 13b UStG), welches im grenzüberschreitenden Handel Anwendung findet. Wie der Name bereits sagt, wird die Pflicht zur Zahlung der Umsatzsteuer umgekehrt. Das heißt, dass nicht der Empfänger der Zahlung die Umsatzsteuer ans Finanzamt abführen muss, sondern der Empfänger der Leistung. Das wäre in diesem Fall der Kleinunternehmer. Er hat darauf zu achten, dass die entsprechende Umsatzsteuer abgeführt wird. Zum Vorsteuerabzug ist dennoch nicht berechtigt

Lieferung von Dienstleistungen ins EU-Ausland

Ähnlich wie beim Erwerb von Waren gilt beim Erbringen von Dienstleistungen das Reverse-Charge-Verfahren. Das bedeutet, dass der Leistungsempfänger im EU-Ausland zur Zahlung der Umsatzsteuer verpflichtet ist. Die Zahlungen, die Kleinunternehmer aus Leistungen ins EU-Ausland erhalten, werden demnach auch nicht auf die Umsatzschwelle für Kleinunternehmer von 22.000 Euro angerechnet.

Möglicherweise ergeben sich weitere Fragen oder Probleme. Zudem kann die Besteuerung beim grenzüberschreitenden Handel sehr komplex sein. In diesem Fall sollte immer Rücksprache mit einem kompetenten Steuerberater genommen werden.

Welche Unternehmer die Kleinunternehmerregelung beanspruchen können, hängt von deren Gesamtumsatz ab. Doch wie wird der Gesamtumsatz ermittelt, wenn betroffene Unternehmer die Differenzbesteuerung anwenden? Der EuGH hat nun in einem Urteil geklärt, wie in diesem Fall zu verfahren ist.

Im konkreten Fall, über den wir bereits letztes Jahr im Artikel Gebrauchtwagenhändler Kleinunternehmerregelung: Umsatz oder Gewinnspanne? berichteten, ging es um einen Gebrauchtwagenhändler, der die Differenzbesteuerung angewendet hatte und in seinen Umsatzsteuererklärungen von 2009 und 2010 Umsätze angegeben hatte, die er nach dem Differenzbetrag (Handelsspanne) ermittelt hatte. Mit diesen Beträgen wäre er unter Kleinunternehmerregelung gefallen. Das Finanzamt erkannte die Kleinunternehmerregelung für das Jahr 2010 jedoch nicht an.

Der Bundesfinanzhof (BFH) tendierte damals dazu, zugunsten des Händlers zu entscheiden, legte die Frage aber dem Europäischen Gerichtshof (EuGH) zur abschließenden Klärung vor. Dieser hat nun eine Entscheidung getroffen.

Die Problematik

Zunächst noch einmal zur Ausgangssituation: 2009 wurde von der Verwaltung in Fällen der Differenzbesteuerung tatsächlich noch auf die Handelsspanne abgestellt, wenn es darum ging zu ermitteln, ob die Kleinunternehmerregelung angewendet werden kann. Seit 2010 wurde in solchen Fällen aber wegen des BMF-Schreibens vom 16.6.2009 nicht mehr auf die Handelsspanne, sondern auf die vereinnahmten Entgelte abgestellt. Deshalb erkannte das Finanzamt für das Jahr 2010 auch nicht die Kleinunternehmerregelung an. Denn die vereinnahmten Entgelte lagen im Vorjahr des Streitjahres (also 2009) über der Kleinunternehmergrenze von 17.500 EUR gelegen.

BFH sieht Widerspruch zu Unionsrecht

Tatsächlich wird im Umsatzsteuergesetz bei der Prüfung, ob die Kleinunternehmergrenze erreicht wurde (§ 19 Abs. 1 UStG), vom Gesamtumsatz und nicht von der Handelsspanne ausgegangen. Doch der Bundesfinanzhof sah einen Widerspruch zu einer unionsrechtlichen Bestimmung (Art. 288 Satz 1 Nr.1 MwStSystRL), auf die sich der Kläger unmittelbar berufen kann. In dieser europäischen Bestimmung wird der Umsatz, der dann auch bei der Kleinunternehmerregelung zur Anwendung kommt, aus dem Betrag der Lieferungen von Gegenständen und Dienstleistungen zusammen, sofern diese besteuert würden. Bei der Differenzbesteuerung wird jedoch lediglich die Handelsspanne besteuert, weshalb aus Sicht des BFH nur diese für die Bemessung der Umsatzgrenze herangezogen werden dürfte.

Frage wird dem EuGH vorgelegt

Auch wenn der BFH zu dieser Auslegung des Unionsrechts neigte, legte er die Frage zur abschließenden Klärung dem Europäischen Gerichtshof vor. Geklärt werden sollte, ob die Kleinunternehmerregelung im Umsatzsteuergesetz wirklich der europäischen Bestimmung widerspricht und welcher Betrag nun für die Bemessung der Kleinunternehmergrenze herangezogen werden soll. Der EuGH urteilte letztlich auch ausgehend von Art. 288 Ab. 1 Nr.1 MwStSystRL. Jedoch legte er den Wortlaut anders aus und lieferte gleich mehrere Begründungen für sein Urteil.

Das Urteil

Aus Sicht des EuGH bezieht sich das Wort „besteuert“ auf die „Lieferungen“ und die „Leistungen“, nicht jedoch auf „Betrag“. Das bedeutet, dass für die Bestimmung des Gesamtumsatzes nach der Kleinunternehmerregelung bei differenzbesteuerten Unternehmen nicht von der Handelsspanne, sondern vom Gesamtbetrag der von einem Wiederverkäufer ausgeführten Lieferungen auszugehen ist.

Außerdem betont der EuGH, dass die beiden Regelungen (Kleinunternehmerregelung und Differenzbesteuerung) zwei unabhängige autonome Sonderregelungen sind. Wenn also nicht in einer Regelung auf die andere Bezug genommen wird (was im Übrigen nicht der Fall ist), so ist der Inhalt der einen Regelung zu beurteilen, ohne dass die andere Regelung beachtet werden muss.

Auch in der Entstehungsgeschichte der Kleinunternehmerregelung sieht der EuGH eine Bestätigung für sein Urteil. Denn die Kleinunternehmerregelung gab es bereits vor der Differenzbesteuerung.

Außerdem weist der EuGH darauf hin, dass Unternehmen, die einen hohen Umsatz und eine geringe Handelsspanne haben, wenn Sie aufgrund der Differenzbesteuerung unter die Kleinunternehmerregelung fallen würden, einen ungerechtfertigten Wettbewerbsvorteil hätten. Auch deshalb kann für die Bemessung der Kleinunternehmergrenze nicht die Handelsspanne herangezogen werden.

Damit bestätigt der EuGH die bisherige Verwaltungspraxis der Finanzämter und entscheidet nicht im Sinne der Steuerpflichtigen. Europäischer Gerichtshof in Luxemburg, Urteil vom 29. Juli 2019, Aktenzeichen C-388/18 (B)

Der eine oder andere Gebrauchtwagenhändler nimmt die Regelung der Kleinunternehmerregelung in Anspruch nehmen. Naturgemäß ist der Umsatz von Gebrauchtwagenhändlern relativ groß, da sie Autos ankaufen und mit einer Gewinnspanne weiterverkaufen. Die Frage, die entsteht, ist: Wird die Bemessungsgrundlage nach dem Umsatz oder der Gewinnspanne berechnet? Der BFH befürwortet nach der Gewinnspanne. Doch er bittet den EuGH um Stellungnahme.

Bis zum Jahre 2009 war die Regelung dahingehend, dass die Bemessungsgrundlage die Handelsspanne war. In dem vorliegenden Sachverhalt hatte der Unternehmer X im Jahr 2009 27.358 Euro Gesamtumsatz erzielt, die Marge daraus betrug 17.328 Euro. Damit lag er unter der maßgeblichen Umsatzgrenze von 17.500 Euro.

Ab dem Jahr 2010 änderte sich jedoch die Verwaltungsregelung dahingehend, dass nicht mehr die Handelsspanne maßgeblich war, sondern der Gesamtumsatz (vereinnahmte Entgelte). Und dieser lag auch im Jahr 2010 deutlich über den 17.500 Euro. Der Unternehmer ging dagegen vor, das zuständige Finanzgericht gab der Klage statt, wie Haufe Online berichtet.

BFH tendiert zur Berechnung nach Handelsspanne

In der Welt der Juristen ist man geteilter Meinung. Hintergrund ist die Aussage in Art. 288 Satz 1 Nr. 1 MwStSystRL, wo es heißt: “Betrag der Lieferungen von Gegenständen und Dienstleistungen, soweit diese besteuert werden;”

Das Wort, um das es sich handelt, ist “soweit”. Die Richter des BFH beziehen in ihrem Beschluss vom 07.02.2018 XI R 7/16 dieses Wort eben nur auf den Betrag, der besteuert wird,, der Differenzbetrag zwischen den Gesamteinnahmen und den Ausgaben, sprich der Handelsspanne. Andererseits lässt sich diese Wendung auch so verstehen, dass nur dann von dieser Regelung abgesehen werden kann, wenn es sich generell um steuerfreie Umsätze handelt. Das ist die Meinung des “anderen Lagers” der Juristen.

EuGH muss es klären

Jetzt muss es der EuGH klären. Dabei geht es weniger um die Auslegung dieses Wortes an sich, sondern vielmehr, was denn der Gedanke hinter dem Gesetz ist. Der EuGH muss also den Fall losgelöst von Wortwendungen betrachten und den Gesetzeszweck betrachten. Die Richter kalkulieren natürlich auch ein, dass ein Urteil weitreichende Folgen hat. Denn diese Richtlinie bezieht sich ja nicht nur auf Gebrauchtwagenhändler, sondern könnte auch andere Bereich wie Reiseleistungen betreffen. (Lesen Sie auch: Kleinunternehmer schreiben Ihre Rechnungen anders)

Verzicht

Wer auf den Status als Kleinunternehmer verzichtet, ist fünf Jahre an diesen Entschluss gebunden. Eine Weiterführung dieses Verzichts ist allerdings nicht mit einer erneuten 5-Jahres-Bindung vereinbar. So entschied es jetzt der Bundesfinanzhof.

Als Kleinunternehmer gilt im Jahr 2024 nach § 19 UStG derjenige, der nicht mehr als 22.000 Euro im vorigen Jahr und voraussichtlich nicht mehr als 50.000 Euro im laufenden Jahr an Umsatz generieren wird. Wer sich in diesem Rahmen bewegt, kann die Kleinunternehmerregelung in Anspruch nehmen. Das bedeutet, dass auf den eigenen Rechnungen keine Umsatzsteuer ausgewiesen wird (der Grund muss am Ende der Rechnung vermerkt werden). Dafür können aber auch keine Vorsteuerabzüge zur Umsatzsteuer beim Finanzamt eingereicht werden. Auf diese Kleinunternehmerregel kann der Firmeninhaber offiziell verzichten, ist dann allerdings für fünf Jahre daran gebunden.

Wie geht es im sechsten Jahr weiter?

So weit ist alles klar. Doch wie ist es, wenn der Verzicht im sechsten Jahr einfach weitergeführt wird? Gilt er dann erneut für fünf Jahre und greift diese Regelung immer wieder? Der Bundesfinanzhof hat dazu nun klar Stellung bezogen: Die Weiterführung des ersten Verzichts bedeutet keine erneute Verzichtserklärung und daher auch keine Bindung für weitere fünf Jahre. Der Verzicht läuft einfach weiter. Diese Weiterführung kann daher jederzeit zum Jahresende geändert werden, wenn der Unternehmer beschließt, sich wieder als Kleinunternehmer registrieren zu lassen.

Verzicht oder Umstellung?

Der Verzicht auf die Kleinunternehmerregelung hat Vorteile, vor allem, wenn der Unternehmer überwiegend mit Geschäftskunden zu tun hat. Auch bei eigenen hohen Ausgaben für Büro und Geschäftsauto lohnt es sich, kein Kleinunternehmer zu sein. Außerdem muss man sonst sehr auf seine Umsätze achten und darf diese nicht anwachsen lassen. Wer also ein Unternehmen führt, kann nach fünf Jahren weiterhin ohne erneute Bindung auf die Kleinunternehmerregelung verzichten und sich beispielsweise für das siebte Jahr umentscheiden.

Unternehmer im Gründungsjahr unterliegen einer anteiligen Umsatzgrenze. Gründet beispielsweise ein Unternehmer sein Gewerbe oder freiberufliche Tätigkeit zum 01. Juli eines Jahres, so darf der Umsatz in diesem Jahr nicht über 11.000 Euro liegen (Hälfte von 22.000 Euro).

Die Folge ist, dass Gründer in diesem Fall benachteiligt sind, da für sie lediglich die Grenze von maximal 22.000 Euro im Gründungsjahr gilt. Für Unternehmer, die bereits eine Zeit am Markt sind, gilt die Grenze von 50.000 Euro im laufenden Jahr.

Sind Vorbereitungshandlungen der Beginn der unternehmerischen Tätigkeit?

Erzielt ein Existenzgründer im Jahr der Gründung Einkünfte aus seiner unternehmerischen Tätigkeit (egal welche Höhe), ist die Sachlage klar, dass die unternehmerische Tätigkeit bereits begonnen hat. Wie sieht es aber aus, wenn er lediglich Vorbereitungen für sein Unternehmertum trifft?

In einem konkreten Fall musste das Finanzgericht Thüringen diese Sachlage beurteilen. A war 2015 Angestellter einer Privatklinik. Bereits in 2015 führte er mit seinem Arbeitgeber mehrere Besprechungen durch. A sollte ab 2016 Schulungen auf freiberuflicher Basis durchführen. Sie diskutierten in 2015 über verschiedene Details, u.a. auch die Ausgestaltung des Beratervertrags. Der Beratervertrag selbst datiert vom 04. Januar 2016. Rund 2 Wochen später fanden die ersten Schulungen statt. A erhielt in 2016 ein Honorar von 36.000 Euro. Umsatzsteuer wies er nicht aus.

Das zuständige Finanzamt verlangte daraufhin eine Nachversteuerung des Honorars mit 19% Umsatzsteuer. Die Behörde war der Meinung, dass die Kleinunternehmerregelung auf ihn nicht anwendbar sei, da er sein Unternehmen erst in 2016 gegründet habe und mit 36.000 Euro deutlich die 17.500 Euro-Grenze überschritt.

FG Thüringen gibt Gründer recht

Das Finanzgericht Thüringen stellte sich erfreulicherweise auf die Seite des Existenzgründers, indem es Vorbereitungshandlungen als unternehmerische Tätigkeit anerkannte. A konnte durch unterschriebene Gesprächsnotizen nachweisen, dass die unternehmerische Tätigkeit durch Vorbereitungshandlungen bereits in 2015 begann. Die Richter kamen zu dem Schluss, dass A von der Kleinunternehmerregelung profitieren kann, da er weder im Gründungsjahr 2015 (keine Umsätze) noch im darauffolgenden Jahr 2016 (36.000 Euro Umsatz) die maßgeblichen Umsatzgrenzen überschritt. (FG Thüringen, Urteil vom 11. Januar 2017, 3 K 758/15)