Planung

Gründung

Wachstum

Du bist hier

Nachdem Sie Kostenvoranschläge für Gewerberäume organisiert haben, benötigen Sie nun Kostenvoranschläge für nötige Versicherungen. Zunächst stellt sich die Frage, bei welchen Versicherungen es sich um notwendige Versicherungen für den Unternehmer handelt? Dazu habe ich bereits einen Artikel geschrieben, den Sie sich direkt durchlesen sollten.

Dazu habe ich Ihnen ein Video mit einer hilfreichen Übersicht zu Versicherungstypen erstellt:

Das Thema Versicherungen ist erfahrungsgemäß für die meisten Existenzgründer ein Thema, was sehr gern geschoben wird, womit hängt das zusammen? Sicher spielt hier die Seriosität der Branche ein ganz entscheidende Rolle, auch die Erfahrungen aus der Vergangenheit eines jeden Einzelnen tragen erheblich zur Ablehnung oder Zustimmung dieses prisanten Thema bei. Doch eins ist Fakt: Sie benötigen einige, wenn auch nur wenige Versicherungen und die Kosten nun einmal Geld. Wieviel Geld genau diese Versicherungen kosten, dass sollen Sie nun herausfinden, um damit weitere Kalkulationen durchführen zu können. Es geht hier also nicht um das Abschließen von Versicherungen, sondern um das Herausfinden der Höhe der zu erwartenden Kosten der nötigen Versicherungen. Los geht´s...

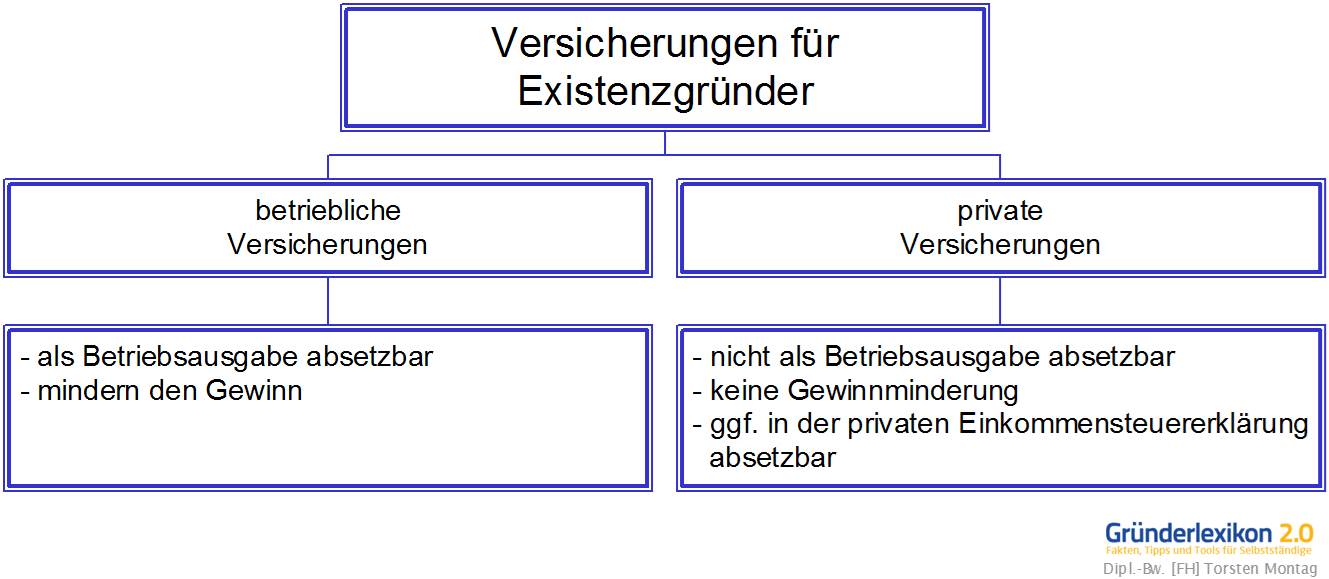

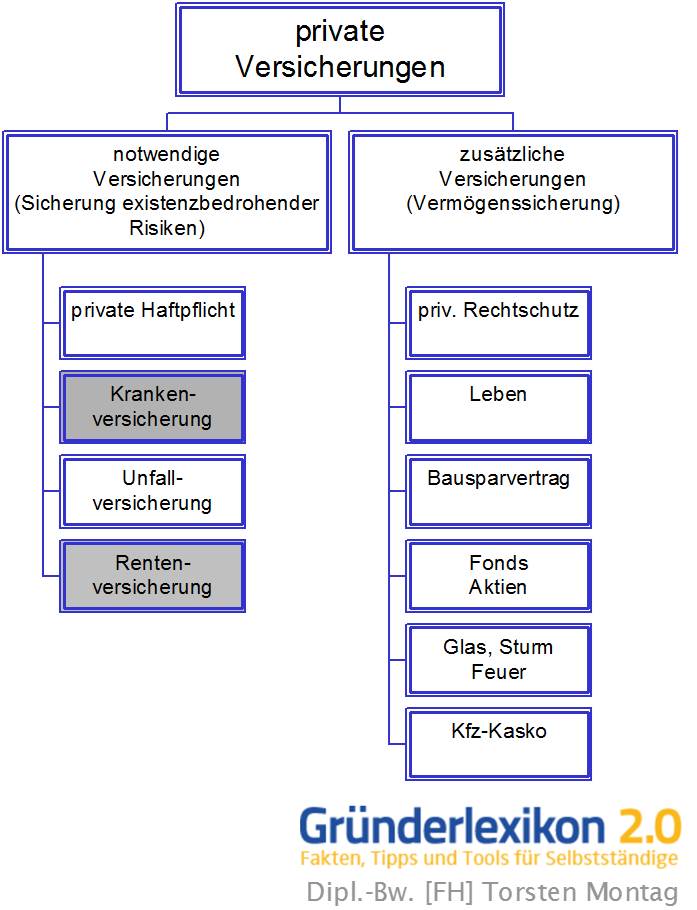

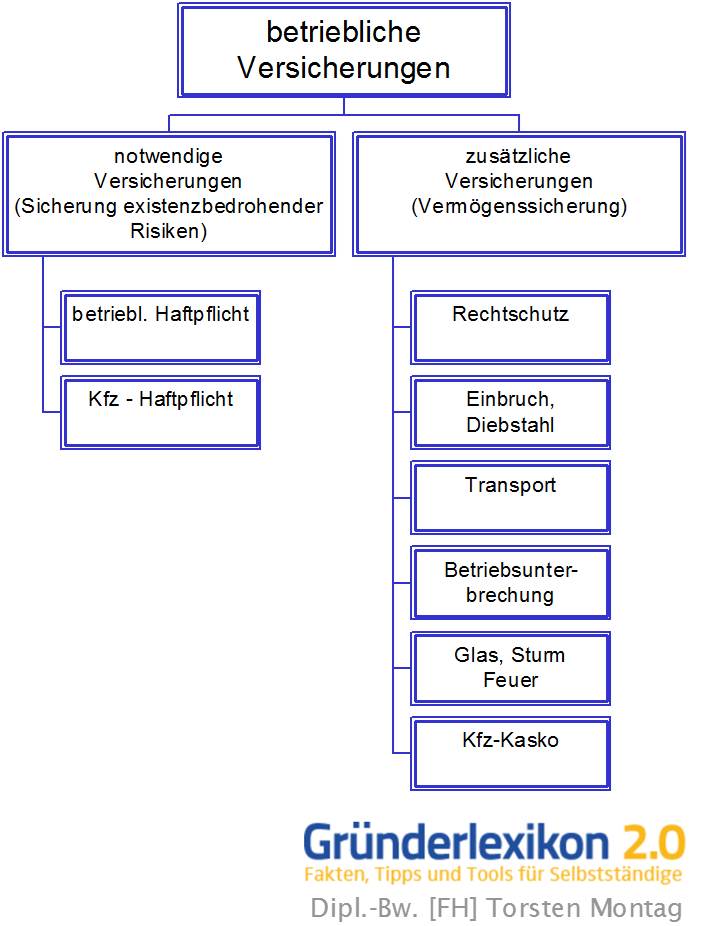

Zunächst unterscheide ich in betriebliche und private Versicherungen und die privaten Versicherungen gliedere ich nochmals in existenzbedrohende und zusätzlich Versicherungen.

Ganz generell sind folgende Versicherungen wichtig, wofür Sie entsprechende Angebote erstellen lassen sollten:

Der Versicherungsvertreter vertritt im allgemeinen nur eine einzige Gesellschaft. Sofern Sie also einen Ihnen vertrauten Versicherungsvertreter in Ihrem Bekanntenkreis haben, können Sie mit ihm einen Termin vereinbaren und sowohl die nötigen betrieblichen als auch privaten Versicherungen besprechen. Sagen Sie dem Versicherungsvertreter direkt am Beginn des Gesprächs, dass sie im Moment keine Versicherungen abschließen möchten, nur die Angebote und Kostenvoranschläge für weitere Kalkulationen im Rahmen ihrer Existenzgründung benötigen.

Der Versicherungsmakler unterscheidet sich vom Versicherungsvertreter in der Fülle der von ihm vertretenen Versicherungsgesellschaften. Der Versicherungsmakler kann also dahingehend hilfreicher sein, denn er keinen im Vorfeld bereits Leistungen und Preise der einzelnen Versicherungstypen zwischen den Versicherungsgesellschaften vergleichen und für Sie das beste Angebot heraussuchen und somit Kosten optimiert eure Kostenvoranschläge erstellen. Das spart Zeit, verleitet jedoch auch die Versicherungsmakler dazu, genau die Produkte der Gesellschaften zu verkaufen, wo die Provision am höchsten ausfällt.

Wenn Sie den direkten Besuch und den persönlichen Kontakt mit einem Versicherungsvertreter oder -makler nicht mögen oder sich niemand in Ihrem Bekanntenkreis befindet, dem Sie eine solche Aufgaben übertragen möchten, ist der Versicherungsvergleich über ein Onlineportal die beste Alternative. Der Nachteil hier: Sie müssen sich selbst mit entsprechenden vertraglichen Leistungen der Versicherungsgesellschaften befassen und auskennen. Es besteht also die Gefahr, dass Sie sich unterversichern oder überversichern oder sogar wesentliche Versicherungskomponenten nicht nutzen, ja sogar wichtige Risiken mit der Versicherung nicht abdecken.

Darüber hinaus beansprucht ein Versicherungsvergleichsportal wesentlich mehr Zeit, als der Gang zu einem Versicherungsexperten. Zeit, die Sie vielleicht nicht haben. Sie müssen selbst Daten erfassen und eintragen und sämtliche Auswertungen selbst studieren und verstehen. Trotzdem kann es günstiger sein und sehr oft erstellen Experten der Portale nützliche Angebote zusammen. Letztlich sind Sie ja nicht gebunden, Sie sollen ja zunächst Angebote und damit Kostenfaktoren zusammentragen.

Sofern Sie weder Ihnen anvertraute Versicherungsvertreter oder -makler an der Hand haben, noch im Internet Versicherungen vergleichen und Kostenvoranschläge auf diese Weise erstellen wollen, können Sie auch direkt die von Ihnen präferierten Versicherungsgesellschaften kontaktieren und sich online Angebote senden lassen. Leider haben Sie bei dieser Variante wenig Möglichkeiten Kostenvergleiche durchzuführen, denn Sie müssen sich mit den angebotenen Kostenvoranschlägen der von Ihnen ausgewählten Versicherungsgesellschaften zufrieden geben.

Es handelt sich also bei dieser Variante nicht um eine Möglichkeit kostenoptimierte Angebote von Versicherungsgesellschaften zu bekommen. Viele Existenzgründer nutzen dennoch diese Variante, weil sie bereits in der Vergangenheit bei einer Versicherungsgesellschaft sehr gute Erfahrungen gemacht haben und dort bereits alle Ihre Versicherungen abgeschlossen wurden.

Wie Sie sich auch entscheiden, ermitteln Sie zunächst nur die Höhe der zu erwartenden Kosten, das Abschließen der Versicherungen kommt in einem späteren Schritt!

Der Weg in die Selbstständigkeit bringt viele Veränderungen mit sich, viele Dinge müssen bedacht werden, dazu gehören auch die Versicherungen. Bleibe ich als Existenzgründer freiwillig in der gesetzlichen Krankenkasse oder steht ein Wechsel in die Private Krankenversicherung an? Welche Zusatzversicherungen sind unbedingt notwendig und welche nur Luxus, der nicht zwangsläufig erforderlich ist?

Die wohl wichtigste Versicherung, die jeder Deutsche gesetzlich verpflichtend haben muss,ist die Krankenversicherung. Dabei kann sich ein Existenzgründer privat (PKV) oder gesetzlich (GKV) versichern. Es kann jedoch keine allseits geltende Regel erstellt werden, welche Versicherungsart besser geeignet ist. Jeder sollte sich individuell im Klaren sein, welche Vor- und Nachteile die verschiedenen Arten bieten und was er persönlich von seiner Versicherung erwartet. Dabei sind folgende Fragen eine Hilfe:

Ist die Entscheidung beispielsweise für die private Krankenversicherung gefallen, so besteht für die Existenzgründer auch keine Pflicht zur gesetzlichen Rentenversicherung. Es gibt jedoch noch die Möglichkeit, freiwillig Beiträge an die Deutsche Rentenversicherung Bund zu zahlen, da Ansprüche, die vor der Selbstständigkeit erworben wurden, auch erhalten bleiben. Dies gilt auch für die gesetzliche Pflegeversicherung, in die weiterhin freiwillig eingezahlt werden kann.

Als selbstständige Person gibt es eine riesige Auswahl an Versicherungen, die zur Debatte stehen, aber nicht alle sind zwingend notwendig. Jeder Existenzgründer sollte sich jedoch im Klaren sein, welche Risiken man überhaupt versichern will und muss und welche man im Schadensfall vielleicht sogar selbst tragen kann. Denn auch Versicherungen kosten Geld, das manchmal auch unnötig gezahlt wird.

Zu diesen großen Risiken zählen beispielsweise die Berufsunfähigkeit und die Haftung, somit sind die Berufsunfähigkeitsversicherung und die Betriebshaftpflichtversicherung unbedingt notwendig. In Verbindung mit der Berufsunfähigkeitsversicherung ist auch eine Unfallversicherung sehr sinnvoll, weil ein Unfall in den meisten Fällen Ursache für eine Berufsunfähigkeit ist. Im Ernstfall, wenn der Versicherte seinen Beruf etwa durch einen Unfall nicht mehr ausführen kann, erhält er dann eine monatliche Rente von der Versicherung ausgezahlt.

Der Schritt in die Selbständigkeit erfordert sehr viel Mut und ist ein Zeichen für Fortschritt und Wachstum. Vor allem Deutschland bietet Existenzgründern durch seine gute Infrastruktur, öffentliche Förderprogramme und ein umfassendes Patentrecht hervorragende Voraussetzungen. Allerdings birgt das Dasein als Unternehmer viele Risiken, deren finanzielles Ausmaß durch entsprechende Gewerbeversicherungen reduziert werden kann.

Risikomanagement ist in der Phase der Existenzgründung ein äußerst wichtiges Thema, dasallerdings gern aufgeschoben wird. Allerdings haftet der Selbständige mit dem ersten Tag seines Unternehmens für sich, seine Mitarbeiter und mögliche Kunden oder Lieferanten. Aber welche Versicherungen benötigen Existenzgründer eigentlich? Diese Frage lässt sich im Grunde nur sehr individuell beantworten, da erforderliche Versicherungen vor allem von der jeweiligen Branche abhängen. Einige gewerbliche Policen sind jedoch in fast allen Geschäftszweigen sinnvoll und können vor hohen finanziellen Belastungen schützen:

Im Rahmen dieser Versicherung werden Schadensersatzansprüche Dritter geprüft und im berechtigten Falle beglichen. Unberechtigte Forderungen werden auch unter Kostenübernahme möglicher Gerichtskosten abgewehrt.

Diese Versicherungenübernehmen die Kosten für entstandene Schäden am Geschäftsinventar oder -gebäude. Eingeschlossen sind Risiken wie Feuer, Wasser, Sturm, Einbruch oder Diebstahl.

Im Falle einer anhaltenden Betriebsstörung oder -unterbrechung übernimmt diese Versicherung die Fortzahlung laufender Kosten wie Lohn oder Miete.

Entsteht durch die eigenen Leistungen ein Schaden an fremden Vermögen, haftet der Unternehmer dafür mit seinem gesamten Vermögen. Ähnlich wie die Betriebshaftpflicht werden Schadensersatzansprüche auf ihre Richtigkeit überprüft und im Falle eines Rechtsstreits die Gerichtskosten übernommen. Lesen Sie meinen Beitrag zur Vermögensschadenshaftpflichtversicherung!

Ausschlaggebend für eine ausreichende Absicherung ist eine Risikoermittlung. Diese sollte zum einen sämtliche Gefahren im Betrieb aufzeigen und zum anderen mögliche finanzielle Auswirkungen berücksichtigen. Als Erstes sollten existenzgefährdende Gefahren versichert werden. In einem weiteren Schritt muss überlegt werden, inwiefern Risiken mit geringeren Auswirkungen die Existenz gefährden könnten und ob dafür eine zusätzliche Versicherung erforderlich ist.

Während der Gründungsphase gibt es für angehende Selbstständige viele Hindernisse zu bewältigen, für die selbst ein 24-Stunden-Tag häufig zu kurz ist. Erfahrungsgemäß vergessen viele Existenzgründer in einer solch anstrengenden Zeit auch das Risikomanagement für ihr Unternehmen, doch bereits mit dem ersten Tag der Neugründung tragen sie eine große Verantwortung gegenüber anderen und sich selbst. Um verschiedenen finanziellen Gefahren vorzubeugen, die schlimmstenfalls das vorzeitige Ende der Existenzgründung bedeuten können, gibt es eine Vielzahl an gewerblichen Versicherungen.

Eine empfehlenswerte Versicherung für jede Branche ist die Betriebshaftpflichtversicherung, denn sie schützt den Unternehmer vor Schadenersatzansprüchen durch Dritte. Oft werden die Gefahren unterschätzt, die im eigenen Unternehmen und bei der Ausführung der Tätigkeit lauern. Schon eine falsch abgestellte Kiste kann einen Kunden ins Stolpern bringen und bedrohliche Verletzungen verursachen.

Diese Versicherung lohnt sich für alle Unternehmen, die fremde Vermögensinteressen vertreten. Das betrifft vor allem den Dienstleistungssektor, kann aber prinzipiell in jeder Branche auftreten. Neben der Prüfung und Begleichung berechtigter Schadensersatzansprüche übernimmt die Police auch Gerichtskosten im Falle eines Rechtsstreits. Die Deckungssumme sollte dem Tätigkeitsfeld des Unternehmens, aber auch den individuellen Risiken im Umgang mit fremden Vermögen angepasst sein.

Fälschlicherweise gehen viele Selbstständige davon aus, dass Vermögensschäden in der Betriebshaftpflichtversicherung mitversichert sind. Das stimmt allerdings nur für Vermögensschäden, denen ein Personen- oder Sachschaden vorausgeht.

Vor allem Unternehmen in der Gründungszeit verfügen oftmals nicht über genügend Kapital, um die Wiederbeschaffungskosten beschädigter oder entwendeter Arbeitsgegenstände aufzubringen. Die Geschäftsinhaltsversicherung ist daher vor allem für Existenzgründer eine sinnvolle und ratsame Versicherung. Zu den eingeschlossenen Standardrisiken zählen neben Feuer und Austritt von Leitungswasser auch Sturmschäden und Einbruchdiebstahl.

Des Weiteren sind die Gewerbegebäudeversicherung und die Betriebsunterbrechungsversicherung sinnvolle Ergänzungen zur finanziellen Absicherung von Existenzgründern. Vermeiden Sie unbedingt günstige Versicherungspakete mit mehreren brauchbaren Policen, denn häufig entsprechen die angebotenen Deckungssummen und Risiken nur selten den individuellen Gefahren. Auch von sehr langen Laufzeiten ist prinzipiell abzuraten.

Jedes Unternehmen birgt gewisse Risiken, die hohe finanzielle Belastungen verursachen und das Projekt Existenzgründung zunichte machen können. Angehende Selbstständige sollten daher darauf achten, zuerst die finanziellen Hauptgefahren zu versichern.

Eine Media-Haftpflichtversicherung ist eine Versicherung, die Selbstständige, die in der Medienbranche tätig sind, im Schadensfall schützt. Eine normale Haftpflichtversicherung deckt viele Schadensfälle im Bereich der Medien meist nicht ab. Allerdings können gerade in diesem Bereich empfindliche Summen auf Selbstständige zukommen, die dann durchaus existenzbedrohend sind. Gerade im Bereich der neuen Medien und des Internets ist die Rechtslage meist noch nicht abschließend geklärt. Dort bewegt man sich somit oft in Grauzonen oder macht sich strafbar ohne es zu Wissen. Eine Media-Haftpflichtversicherung kann daher sinnvoll sein um sich kurz- und langfristig abzusichern.

Eine Media-Haftpflichtversicherung bietet Schutz bei allen medialen Vorfällen. Sinnvoll kann diese somit z.B. sein für: Web- oder Kommunikationsdesigner Texter und Blogger Fotografen Consultants Webmaster Grafiker Web- und Fotodesigner (Werbe)-Texter und PR-Agenturen Für diese und weitere Berufsgruppen können hauptsächlich mit Schadensfälle im Bereich der Medien entstehen. Auch für andere Berufsgruppen, bei denen Medien nur eine untergeordnete Rolle spielen, kann ein Abschluss einer Media-Haftpflichtversicherung sinnvoll sein.

Im Medienbereich können viele Schadensfälle entstehen. Ob dies ein veröffentlichtes Bild, ein verwendetes Keyword bei der Suchmaschinenoptimierung oder ein versehentlich übertragener Virus ist. Die Fälle sind vielfältig, unter anderem wird in einer Media-Haftpflichtversicherung abgedeckt:

Dabei werden nicht nur Schadensfälle, die durch eigene Mitarbeiter erzeugt wurden, übernommen, sondern auch Schadensfälle, die durch Subunternehmer entstanden sind.

Eine Media-Haftpflichtversicherung kostet einen Unternehmer mehrere hundert Euro pro Jahr. Außerdem haben die meisten Anbieter eine Media-Haftpflichtversicherungen mit Selbstbeteiligung im Angebot. Diese betragen dann pro Schadensfall noch einmal ca. 500 Euro je nach Anbieter. Der monetäre Aspekt sollte also nicht übersehen werden. Mit der Anzahl der Veröffentlichungen steigt jedoch natürlich auch das Risiko eines Schadensfalls. Mit einer einzelnen Abmahnung in einem Jahr ist meist noch keine Versicherung lohnenswert, treten diese jedoch häufiger als einmal pro Jahr auf, kann sich die Versicherung schon sehr schnell bezahlt machen.

Die Medienbranche boomt. Und das immer stärker. Um Unternehmen und Freiberufler aus dieser Branche vor Schäden zu schützen, kann eine Mediahaftpflicht, eine Berufshaftpflicht für Medienschaffende, abgeschlossen werden.

Bei der Ausübung des Berufs im Medienbereich kann durchaus ein Schaden für Dritte entstehen. Wird dann auf Schadensersatz geklagt, ist die Liquidität schnell gefährdet. Hier kann eine Mediahaftpflicht vor dem finanziellen Aus durchaus schützen.

Oft setzt sich die Versicherung aus mehreren Bausteinen zusammen, die je nach Anbieter unterschiedlich kombiniert werden können.

Angeboten werden der Schutz von Personen, Vermögen, Sachschaden, Büro- und Betriebshaftpflicht und ein Schutz gegen Rechtsverletzungen. Experten raten vor allem zu einer Versicherung des Vermögens, denn die Wahrscheinlichkeit eines Personenschadens ist oft geringer als die, die das Vermögen angreift.

Vor allem Selbststäändige und Freiberufler sollten sich überlegen, eine solche versicherung abzuschließen. Tritt ein entsprechender Versicherungsfall tatsächlich ein, ist die berufliche Existenz schnell bedroht.

Empfohlen wird die Mediahaftpflicht vor allem den Berufsgruppen der Journalisten, PR-Texter, Blogger, Webdesigner und Webmaster sowie Fotografen.

Da viele Versicherungen unterschiedliche Angebote bereit halten, ist es angeraten, zu vergleichen. So kann beispielsweise eine Haftpflicht grob zwischen 350 und 800 Euro jährlich betragen. Der Tarif richtet sich auch nach dem jährlichen Umsatz.

Kreativen und Unternehmen aus dem Medienbereich sei eine Mediahaftpflicht auf jeden Fall ans Herz gelegt.

In diesem Zusammenhang empfiehlt sich ein Gespräch mit einem Versicherungsmakler des Vertrauens, da gerade Jungunternehmer oftmals nicht alle Gefahren berücksichtigen und diese durch den Experten ergänzt werden können. Dieser kann schließlich auch dabei helfen, verschiedene Angebote einzuholen, sodass Beiträge und Leistungen überschaubar verglichen werden können.